|

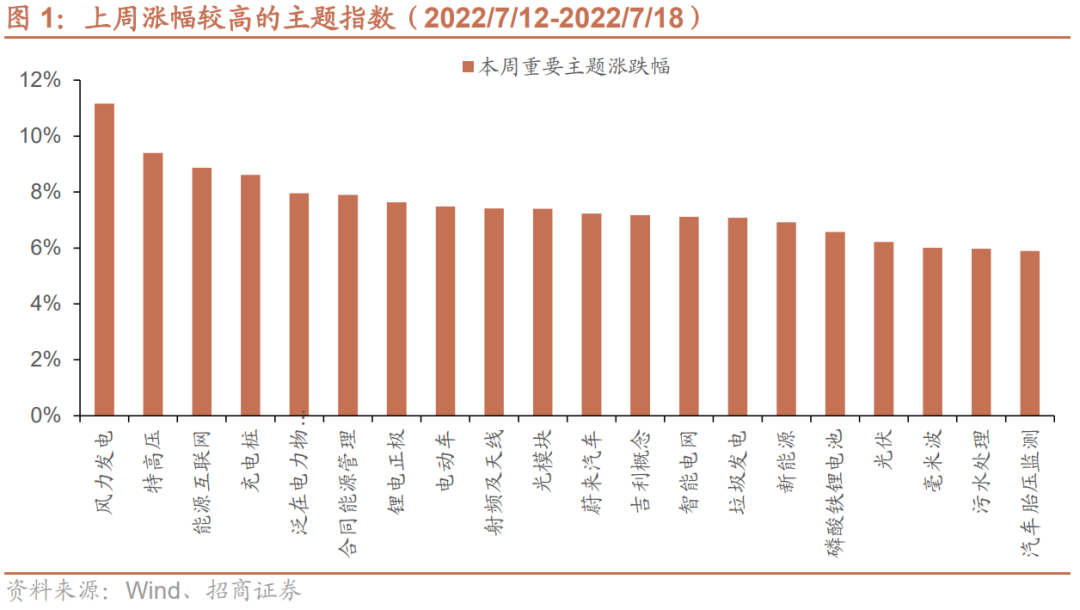

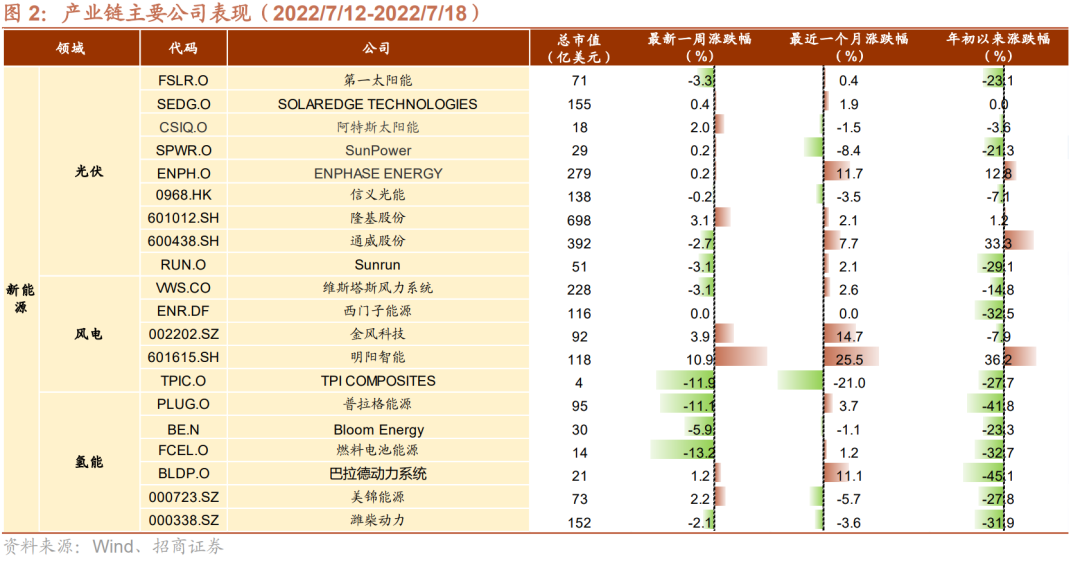

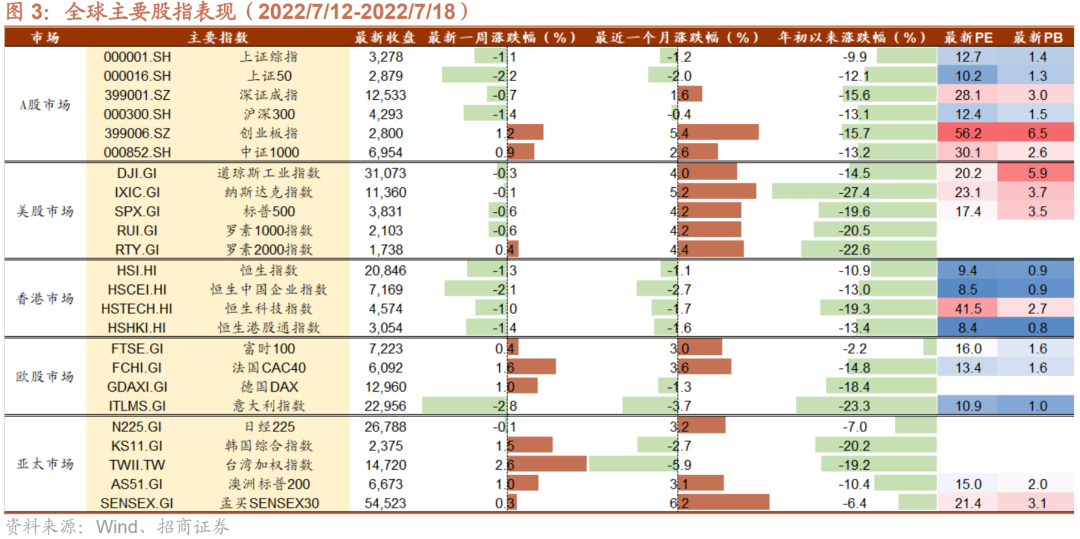

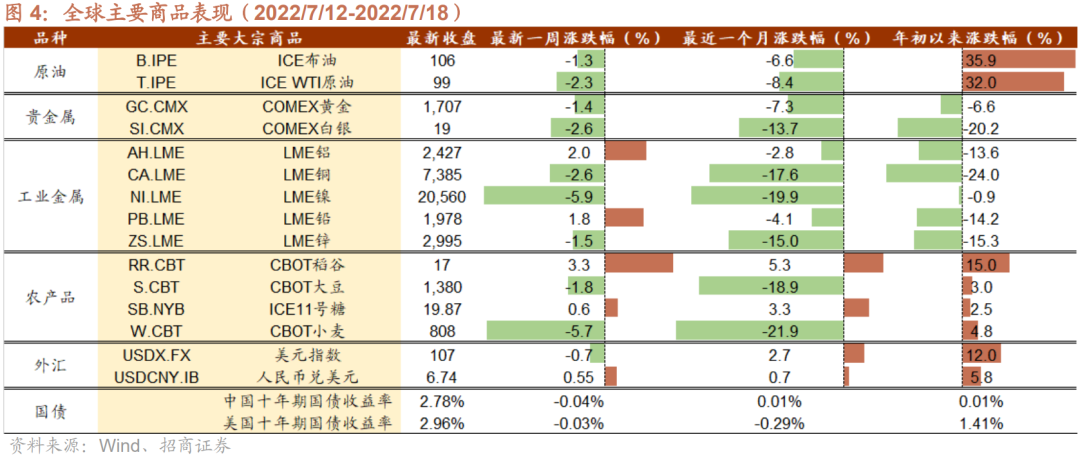

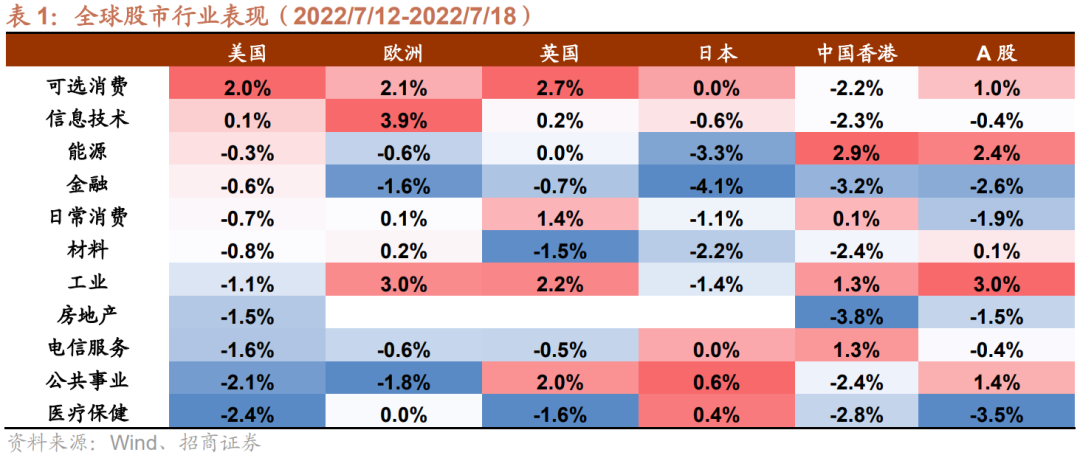

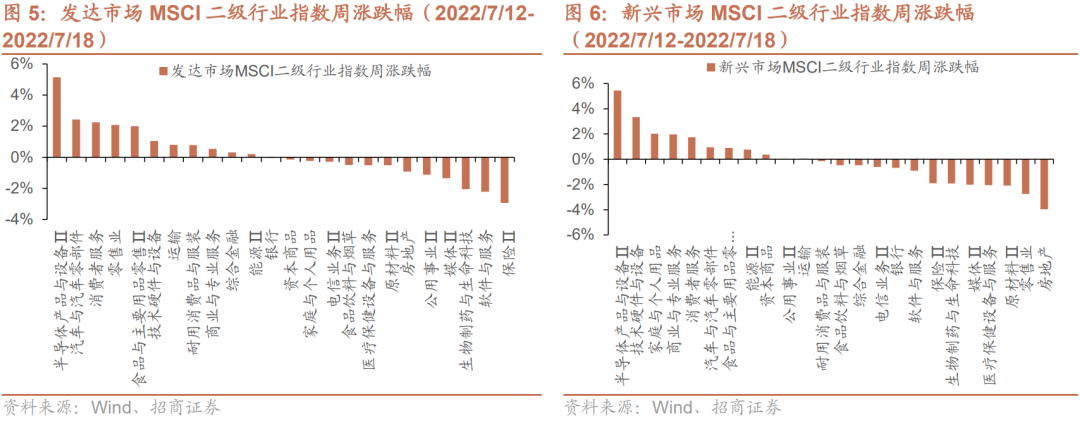

【招商策略】欧盟出资开展氢能源项目 风电巨头Vestas碳梁专利到期——全球产业趋势跟踪周报(0719)上周海外股市跌多涨少,美国6月CPI上涨9.1%,市场加息预期抬升,但多位美联储官员仍表示7月加息75BP较为合适。产业趋势层面,欧委会批准由15个欧盟成员国联合编制的氢技术项目,将涵盖氢技术价值链的各个部分,提供54亿欧元的公共资金,参与的35家公司包括阿尔斯通、戴姆勒、博世等。维斯塔斯碳梁专利保护期今日正式到期,同时我国风电叶片所需碳纤维占到全球的68%,伴随碳纤维国产化进程加速推进,将使国内风机企业受益。 核心观点 【全球股市表现】上周海外股市跌多涨少。美股方面,道指、纳指、标普分别下跌0.3%、0.1%、0.6%。过去一周市场主要关注美国通胀数据与加息预期、美国经济数据、美股二季报、欧洲能源危机、全球疫情等方面。美国通胀数据与加息预期方面,7月13日美国劳工部公布的6月CPI同比上涨9.1%,再次刷新40年来的最高纪录,市场加息预期再度上升,不少投资者预期7月将加息100BP.过后,美联储官员表示暂不考虑一次性加息100基点,加息预期有所下降。美国经济数据方面,美国6月零售销售环比上涨1%,好于市场预期的0.9%,创3月以来最佳数据。美股二季报方面,上周美股正式开启第二季度财报披露季,金融股率先披露业绩,摩根大通、摩根士丹利和富国银行均不及预期,花旗、高盛和美国银行虽然好于预期,但同比来看依旧表现萎靡。此外,IBM二季报超市场预期。欧洲能源危机方面,7月18日,俄最大天然气生产商——俄罗斯天然气工业股份公司 (Gazprom)至少已经向三家欧洲主要客户致函,宣布由于遇到无法控制的“特殊”情况,公司无法履行供应气的义务。全球疫情方面,由于奥密克戎毒株新亚型BA.5加速传播,据CDC数据显示,7月以来,美国单日新增新冠确诊病例均超过10万例。7月16日,日本24小时内新增确诊病例110675例,首次突破11万例,创历史新高,且已连续两天超过10万例。随着猴痘染疫病例继续飙升,并蔓延至全球65国,WHO本周将重新召集专家开会并可能宣布猴痘疫情为“国际关注全球公共卫生紧急事件”。行业表现方面,上周全球股市跌多涨少,可选消费板块表现较好,医疗保健、公共事业板块表现较差。异动股方面,过去一周大涨的200亿美元以上市值公司中,信息技术、工业行业公司居多,过去一周领跌的200亿美元以上市值公司中,信息技术、金融行业公司居多。 【全球产业趋势】趋势一:风电。维斯塔斯碳梁专利保护期今日正式到期,同时我国风电叶片所需碳纤维占到全球的68%,伴随碳纤维国产化进程加速推进,将使国内风机企业受益。趋势二:氢能。欧委会批准由15个欧盟成员国联合编制的氢技术项目,将涵盖氢技术价值链的各个部分,提供54亿欧元的公共资金,参与的35家公司包括阿尔斯通、戴姆勒、博世等。 【重要资讯】台积电:二季度业绩超预期,净利润2370亿台币,同比增长76%,3nm制程将于今年下半年量产。英特尔:下半年将调涨多种半导体芯片价格,部分涨幅达10-20%。通用、Pilot:通用汽车将与Pilot在美国合作建设EVgo快速充电网络,约由2000个电动车充电站组成。 【产业趋势关注及建议】从中长期角度,我们当前建议关注全球重视下碳中和全产业链崛起(光伏、风电、储能、氢能等),电动化智能化大趋势下电动智能汽车渗透率增加,以及元宇宙、智能制造、云计算、自主可控等产业趋势。 【风险提示】本报告所提及个股仅表示与相关主题有一定关联性,不构成个股投资建议。 目录  01 核心关注与投资建议 上周,A股涨幅较高的产业指数为:风力发电、特高压、能源互联网等。  上周及本周海外市场值得关注的产业趋势变化为: 1、风电 WindDaily获悉,全球风电整机巨头维斯塔斯碳梁专利保护期今日(7月19日)正式到期,这意味着其他风电叶片制造商将可以不受限制地推出应用碳梁的风电叶片产品。由于海上风速高,对风机性能的要求更高,轻量化、大型化要求更加明显,海上风机对于轻量化的碳纤维材料的需求更为强烈。数据显示,全球应用于风电叶片的碳纤维2021年达到3.3万吨,预计2025年达到8.06万吨,CAGR为25%。我国风电叶片所需碳纤维占到全球的68%,得益于全球碳中和背景下风电装机的快速增长,以及叶片大型化背景下碳纤维的渗透率上升,未来风电叶片仍将是拉动碳纤维需求增长的主要引擎。 未来几年全球新增碳纤维产能将主要集中在中国,随着国家政策持续加码、下游需求增长以及国内企业技术水平的不断提高,伴随碳纤维国产化进程加速推进,将使国内风机企业受益。 2、氢能 7月15日,欧盟委员会批准由法国、德国、奥地利、西班牙、意大利等15个欧盟成员国联合编制的氢技术项目(IPCEI Hy2Tech),成员国将提供54亿欧元的公共资金,预计将释放额外的88亿欧元私人投资。IPCEI将涵盖氢技术价值链的各个部分,包括氢的制造、燃料电池,氢的储存、运输和分配以及终端应用,特别是在移动领域,来自15个成员国的35家公司将参与 41个项目。35家公司包括阿尔斯通、戴姆勒、Ansaldo、博世、意大利国家电力公司、芬坎蒂尼集团、Orsted和彼欧等。 氢能是欧盟能源转型计划的重要一环。今年早些时间欧盟公布的REPowerEU行动方案,到2030年欧盟可再生氢产量达到1000万吨,再生氢进口量达到1000万吨,预计2027年前投资270亿欧元用于氢能基础设施。同时欧盟对可再生氢——“绿氢”做出规定,其电力来源不能来自现有电力,而是需要自己“额外”生产电力,或者是在供应过剩期间使用电力,并且有助于平衡电网的需求。  投资建议:从中长期角度,我们当前建议关注全球重视下碳中和全产业链崛起(光伏、风电、储能、氢能等),电动化智能化大趋势下电动智能汽车渗透率增加,以及元宇宙、智能制造、云计算、自主可控等产业趋势。 02 全球观察:海外市场跟踪 1、全球大类资产表现 上周海外股市跌多涨少。美股方面,道指、纳指、标普分别下跌0.3%、0.1%、0.6%。过去一周市场主要关注美国通胀数据与加息预期、美国经济数据、美股二季报、欧洲能源危机、全球疫情等方面。美国通胀数据与加息预期方面,7月13日美国劳工部公布的6月CPI同比上涨9.1%,再次刷新40年来的最高纪录,市场加息预期再度上升,不少投资者预期7月将加息100BP.过后,美联储官员表示暂不考虑一次性加息100基点,加息预期有所下降。美国经济数据方面,美国6月零售销售环比上涨1%,好于市场预期的0.9%,创3月以来最佳数据。5月数据则被上修至-0.1%。扣除汽车和汽油外的零售销售环比上升0.7%,好于市场预期的0.1%。美股二季报方面,上周美股正式开启第二季度财报披露季,金融股率先披露业绩,摩根大通、摩根士丹利和富国银行均不及预期,花旗、高盛和美国银行虽然好于预期,但同比来看依旧表现萎靡。此外,IBM二季报超市场预期。欧洲能源危机方面,7月18日,媒体称,俄最大天然气生产商——俄罗斯天然气工业股份公司至少已经向三家欧洲主要客户致函,宣布由于遇到无法控制的特殊情况,公司无法履行供应气的义务。全球疫情方面,由于新冠病毒奥密克戎毒株新亚型BA.5加速传播,据CDC数据显示,7月以来,美国单日新增新冠确诊病例均超过10万例。7月16日,日本24小时内新增新冠确诊病例110675例,首次突破11万例,创历史新高,且已连续两天超过10万例。随着猴痘染疫病例继续飙升,并蔓延至全球65国,WHO本周将重新召集专家开会并可能宣布猴痘疫情为“国际关注全球公共卫生紧急事件”。 欧股市场涨多跌少。富时100、法国CAC40、德国DAX分别上涨0.4%、1.6%、1.0%,意大利指数下跌2.8%。德国7月ZEW经济景气指数从上月的-28降至-53.8,远低于市场预期的-40,为2011年以来最低水平,机构调查显示,德国明年陷入衰退的几率为55%。7月12日盘中,欧元兑美元跌至1.0000重要关口,刷新近20年新低。欧盟委员会预计2022年欧元区通货膨胀率为7.6%,高于此前预测的6.1%,预计欧元区通胀将在2022年第三季度见顶。日经225指数下跌0.1%。  上周大宗商品跌多涨少,原油普跌,贵金属普跌,工业金属跌多涨少,农产品涨跌不一。美国十年期国债利率下行3BP至2.96%。 原油价格下跌,上周布油、WTI原油分别下跌1.3%、2.3%。与沙特王储会面后,美国总统拜登表态,预计沙特将在“未来几周”采取“进一步措施”增加石油供应。但沙特方面也没有宣布立即增产,一名沙特官员在会后重申了该国将根据需求决定生产。上周贵金属普跌,黄金下跌1.4%,白银下跌2.6%。工业金属跌多涨少,金属铝、金属铅分别上涨2.0%、1.8%,金属铜、金属镍、金属锌分别下跌2.6%、5.9%、1.5%,经济衰退风险和各国央行鹰派的加息政策压制大宗商品价格。农产品涨跌不一,稻谷、ICE11号糖分别上涨3.3%、0.6%,大豆、小麦分别下跌1.8%、5.7%。10年期美债收益率下行3BP至2.96%。美元指数下跌0.7%至107,人民币相对美元贬值0.55%,当前人民币兑美元中间价为6.74。  2、全球股市行业表现 上周全球股市跌多涨少,可选消费板块表现较好,医疗保健、公共事业板块表现较差。 具体来看,美股方面,可选消费板块表现较好,医疗保健、公共事业板块表现较差。欧股方面,信息技术、工业板块表现较好,公共事业、金融板块表现较差。英国股市方面,可选消费、工业、公共事业板块表现较好,医疗保健、材料板块表现较差。日本股市方面,金融、能源板块跌幅较大。港股方面,能源板块涨幅较大,房地产、金融板块跌幅较大。A股方面,工业、能源板块涨幅较大,医疗保健、金融板块表现较差。   3、全球强势股与异动股简析 过去一周大涨的200亿美元以上市值公司中,信息技术、工业行业公司居多,过去一周领跌的200亿美元以上市值公司中,信息技术、金融行业公司居多。 【推特】7月13日,推特正式起诉马斯克,指控他违反了以440亿美元(约合人民币2952.4亿元)收购公司的协议,并请求特拉华州法院命令马斯克以商定的每股54.20美元完成合并协议。推特代理律师表示,马斯克终止交易的举动是“无效而错误的”,马斯克故意且实质性地违反了收购推特的协议。 【花旗集团】7月15日美股盘前,花旗公布了2022年Q2业绩。财报显示,花旗Q2营收196亿美元,同比增长11%,市场预期180.98亿美元;净利润为45.5亿美元,同比降低27%,市场预期33.69亿美元;摊薄后每股收益为2.19美元,上年同期为2.85美元,市场预期为1.69美元。据了解,花旗海外收入占比超过任何一家美国同行,而该行Q2业绩大超预期的主要原因是外汇、大宗商品和利率交易带来的意外大笔资金,以及跨境企业资金往来。 【波音】7月12日波音表示,6月交付51架飞机,是2019年3月以来首次月度交付超过50架,第二季度交付了121架商用飞机,其中包括103架737、2架747、7架767和9架777,今年到目前为止波音已经交付216架商用飞机。   03 重要资讯速递 1、产业政策与新闻 (1)欧盟委员会批准15个成员国出资54亿欧元开展氢能源项目(☆☆☆) 7月15日,欧盟委员会批准由法国、德国、奥地利、西班牙、意大利等15个欧盟成员国联合编制的氢技术项目(IPCEI Hy2Tech),成员国将提供54亿欧元的公共资金,预计将释放额外的88亿欧元私人投资。IPCEI将涵盖氢技术价值链的各个部分,包括氢的制造、燃料电池,氢的储存、运输和分配以及终端应用,特别是在移动领域,来自15个成员国的35家公司将参与 41个项目。35家公司包括阿尔斯通、戴姆勒、Ansaldo、博世、意大利国家电力公司、芬坎蒂尼集团、Orsted和彼欧等。 (2)美国众议员称520亿美元芯片法案将在7月底前达成协议(☆☆☆) 7月13日,美国众议院民主党核心小组主席哈基姆·杰弗里斯表示,一项旨在促进美国半导体行业发展的拟议法案已经取得了“重大进展”,他相信在7月底前将会达成协议。这项法案将为芯片生产补贴提供520亿美元的资金,并促进美国的科技创新。 (3)英国通过法案明确储能系统作为发电资产的作用(☆☆☆) 据外媒报道,英国议会日前通过了具有里程碑意义的能源法案,该法案巩固了储能系统作为发电资产的作用。该法案于7月6日由英国能源部长批准通过,其目的是在近期市场波动的情况下提高英国能源安全。其中包括三个主要领域的26项措施:保护客户改革、利用私有投资发展国内可再生能源,以及确保英国能源系统的安全性和弹性。该法案还将电池储能系统和抽水蓄能设施明确为发电设施的一个子集,以消除部署障碍。 (4)法国“Electronique 2030”启动,计划向尖端电子技术投资50亿欧元(☆☆☆) 日前,法国“Electronique 2030”启动仪式在意法半导体Crolles研发制造一体化工厂举办。据介绍,“Electronique 2030”是 “France 2030”重要组成,该计划于2021年10月展开,旨在强化法国半导体、机器人、电动汽车、核能和可再生能源等领域。“Electronique 2030”目标投资50亿欧元开发和生产尖端电子技术,并与欧洲通过的芯片法案呼应,该计划中法国将使其半导体制造产能翻一番。 (5)维斯塔斯碳梁专利正式到期(☆☆) WindDaily获悉,全球风电整机巨头维斯塔斯碳梁专利保护期今日(7月19日)正式到期,这意味着其他风电叶片制造商将可以不受限制地推出应用碳梁的风电叶片产品。由于海上风速高,对风机性能的要求更高,轻量化、大型化要求更加明显,海上风机对于轻量化的碳纤维材料的需求更为强烈。数据显示,全球应用于风电叶片的碳纤维2021年达到3.3万吨,预计2025年达到8.06万吨,CAGR为25%。我国风电叶片所需碳纤维占到全球的68%,得益于全球碳中和背景下风电装机的快速增长,以及叶片大型化背景下碳纤维的渗透率上升,未来风电叶片仍将是拉动碳纤维需求增长的主要引擎。 (6)台积电二季度业绩超预期,公司3纳米制程将于今年下半年量产(☆☆) 每日经济新闻7月14日报道,台积电发布第二季度财报,财报显示台积电第二季度净利润2370亿元台币,同比增长76%,预估2198.1亿元台币。第二季度,营业利润2621.2亿元台币,同比增长80%,毛利率59.1%。台积电预计第三季度销售额198亿美元至206亿美元,第三季度营业利益率47%至49%,预估46.1%。台积电表示,客户需求继续超过供应能力,预计2022年销售额(以美元计算)增长30%左右。 台积电营收增长来自先进制程产能的满载。从制程分类看,5纳米制程出货占第二季度晶圆销售额的21%,上年同期为18%,营收占比进一步提高;7纳米制程出货占第二季度晶圆销售额的30%,上年同期为31%。两者占比合计达51%。对于备受外界关注的先进制程进展问题,业绩会上,台积电总裁魏哲家表示,公司3纳米制程将于今年下半年量产,并将于明年上半年贡献营收;2纳米制程将于2024年风险试产,2025年量产。 台积电预计,2023年将出现一个芯片需求的下滑周期,但本次下滑程度要整体好于2008年的周期。台积电预计2022年的资本支出将更这接近预测区间400-440亿美元的下限,并将把今年的部分资本支出推后到2023年。 (7)英特尔下半年将调涨多种半导体芯片价格部分产品涨幅或达10%至20%(☆☆) 日经新闻报道,英特尔(Intel)已通知客户称2022年下半年将对半导体产品涨价。原因是受全球通货膨胀影响,成本上涨。预计英特尔将对多款核心服务器及计算机CPU处理器及周边芯片等广泛产品涨价。据一位相关人员介绍,涨幅因芯片种类而异,尚未最终决定,最低在个位数,也有的产品涨幅可能达到10%至20%。 (8)机构预测:2022 年车用 SiC 功率元件市场规模将突破 10 亿美元(☆) 7 月 14 日,TrendForce 集邦咨询发布报告称,随着越来越多车企开始在电驱系统中导入 SiC(碳化硅)技术,预计 2022 年车用 SiC 功率元件市场规模将达到 10.7 亿美元(约 71.9 亿元人民币),至 2026 年将攀升至 39.4 亿美元(约 264.77 亿元人民币)。目前车用 SiC 功率元件市场主要由欧美 IDM 大厂掌控,关键供应商 STM(意法半导体)、ON Semi(安森美)、Wolfspeed、Infineon(英飞凌)以及 ROHM(罗姆)在此领域深耕已久,与各大车企及 Tier1 厂商互动密切。 (9)通用汽车将与Pilot在美国合作建设EVgo快速充电网络(☆) 通用汽车7月14日宣布,为加速电动汽车的普及,将与美国最大的旅行运营商之一Pilot公司合作建设一个全国性的直流快速充电网络。该充电网络将由2000个电动汽车充电站组成,EVgo负责安装、运营和维护,覆盖美国的高速公路沿线,连接城市和农村地区。Pilot和 Flying J旅行中心计划配备的快速充电站能够提供高达350kW的高功率快速充电器。EVgo还将与通用汽车合作,到2025年底在美国城市和郊区增加3250多个快速充电器。 2、全球新兴产业趋势及重点公司跟踪    主力资金加仓名单实时更新,APP内免费看>> 文章来源:招商策略研究 |